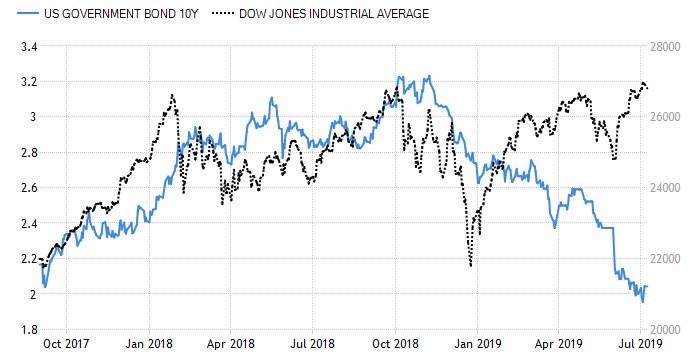

Dış iklim adına kısa vadeli bir trend değişimi olma potansiyeli taşıyan bu farklılığın temel kaynağı Cuma açıklanan ABD istihdam verisi. Aşağıdaki grafiğe dikkate bakarsanız mavi çizgi ile (ABD 10Y Tahvil faizi) siyah çizginin ( ABD borsa endeksi) Haziran 2019’a kadar ağırlıkla paralel hareket ettiğini görürsünüz.

Bu eğilim yaygın olan gelenektir. Ancak zaman zaman iki grafiğin yolları ayrılır ve biri mersine diğeri tersine gider. Bu tür perdelere görece daha az şahit oluruz. Ömrü de uzun olmaz.

İşte Haziran başından bugüne süren ve bir süre daha devam edeceğe benzeyen alışılmışın dışında bir fiyatlama döneminin içindeyiz.

ABD tahvil faizleri ve hem ABD hem dünya genelinde (BIST dahil) borsa endeksleri ters yönde hareket ediyorlar.

Bunda bir tuhaflık yok.

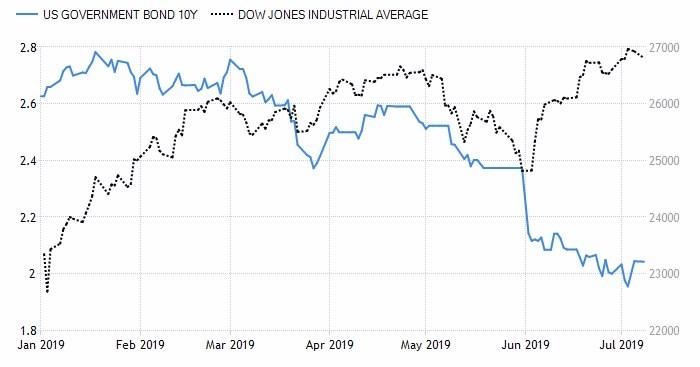

Geçen haftaki Pusula’da da paylaştığım üzere piyasalar FED faiz indirim döngüsünü fiyatlıyor.

Cuma günü açıklanan ABD istihdam verisi bu beklentilerin değişmesine neden oldu.

Her ne kadar tek bir veri ile FED politikası değişmeyecekse de güçlü gerçekleşme aktörlerin bakış açısını farklılaştırdı.

31 Temmuz’da FED faiz indirir mi ? Çok yüksek olasılık ile evet.

Ya devamına ilişkin ne söyler ne yapar ?

İşte değişime neden olan ikinci sorunun yanıtı.

Şu anki piyasa fiyatlaması FED önümüzdeki 12 ay içinde biri bu ay sonunda gerçekleştireceği toplantı olmak üzere iki kez her biri 25 baz puan olan faiz indirimine imza atar ama üçüncü indirimin gelmesi kolay değil. Dördüncü bir indirim ise hayli zor noktasına evirildi.

Bana sorarsanız bu üzülecek bir şey değil. Aksine 2020 yılında ABD’nin resesyona değil ılımlı bir durgunluğa sahne olacağına işaret eder.

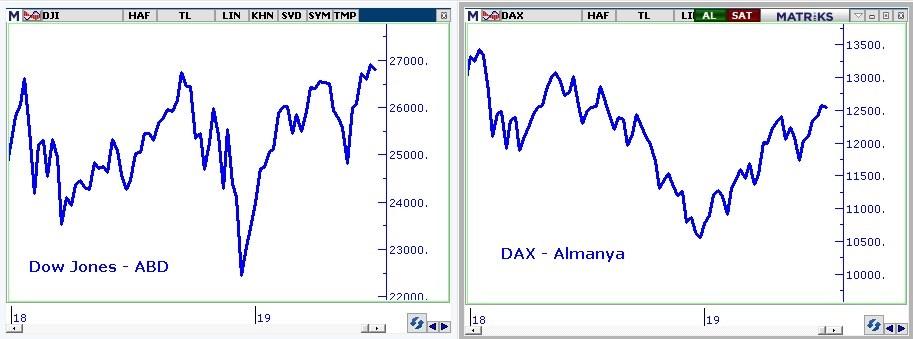

Ancak kısa vadeli refleks kaç faiz indirimi olacak perspektifinde geliştiği ve borsa endekslerinde Haziran rallisinin besin kaynağı bu beklenti olduğu için son iki işlem gününde ABD faizlerinin yukarı küresel borsa endekslerinin aşağı seyrettiği bir fiyatlama ile karşı karşıyayız.

Bu eğilim devam edebilir mi ? Bence mümkün.

İşte gerek BIST gerek ise Türk Lirası dış iklimin farklılaştığı yeni haftaya TCMB nezdinde gerçekleşen görev değişikliğinin katalizörlüğünde negatif başladı.

25 Temmuz’da TCMB toplantısı var ve Türkiye’de geçen yılın ikinci yarısına kıyasla aşağı gelen enflasyonun sağladığı hareket alanı ile faiz indirim döngüsünün başlatılması bekleniyor.

Faiz indirimleri uçağın piste dönüşüne benzer.

Doğru zamanda doğru hızla geliştiği sürece kesinlikle döviz kurlarında bir artışa neden olmaz.

Piyasa aktörlerinin hız konusunda kafası karışık.

Ne olur hangi hızla gelişir doğrusu benim de bir öngörüm yok.

Yurt dışında nane molla hal alan iklimi ve 25 Temmuz tarihli TCMB toplantısına yönelik belirsizlikleri bir araya getirdiğimde ben gerek TL gerek BIST’de bir süre yatay veya negatif bir seyrin etkili olma ihtimalinin görece arttığını düşünüyorum.

Temel bakışım değişmedi. Borsada 2019 yılının ikinci yarısını her iki yönde de 5,000 puan ile limitli esnemeler barındırabilecek biçimde 85.000 – 105.000 bandında geçmeye aday buluyorum.

Temmuz özelinde 101.000 – 102.000 gücü görece artmış bir direnç hattına dönüşmüş görünüyor.

Yakın vadeli destek nerede sorusunun cevabı ise muhtelif.

Yönettiğim yatırım fonu GPG’de BIST’in yönü ile korelasyonu sıfıra yakın düzeye indirdim.

Bir süre fiyatlama reflekslerini haber akışını izleme ve net yani sigorta edilmemiş hisse senedi ağırlığını buna göre belirleme eğilimindeyim.

Bu durumda bireysel yatırımcılar hisse senedi yatırımlarını sıfırlamalı mı ?

Kesinlikle hisse senedi yatırımları azaltılmalı diyemem.

Türk hisse senetleri içinde halen aşırı iskontoda çok sayıda şirket var.

Bazı yatırımların eldeki varlık değerini bulana kadar korunması gerekir.

Benim de güçlü beklenti içinde olduğum ve sigorta ederek taşıdığım hisse senedi yatırımlarım var.

Bununla birlikte değişken yatırım fonu yönettiğim için GPG bir hisse senedi fonu olmadığı için kısa vadeli fırsatlar oluştuğunda BIST’e yüzde % 15-20 arası bir ağırlık ile yatırım yapıyor belirsizliklerin yükseldiğini düşündüğümde sigortalar kanalı ile endeks riskimi törpülüyorum.

Kaldı ki bu sabah bu yazıyı kaleme alıp öğleden sonra haber akışına bağlı biçimde yok artık dedirtecek kararlar alabilirim.

Finansal piyasalarda hazırlık çok önemlidir. Ancak şartlanmak belirli bir stratejiye aşkla bağlanmak hüsrana neden olur. Alıyorlar bende alayım satıyorlar kaçayım tadında hamleler değil elbette kastım.

Somut faktör değişikliklerine hızla adapte olmak defans yapıyor denirken hızla atağa kalkabilmek gerekir.

Sonuç derseniz; var olan bilgi seti ile ben kısa vadede gerek BIST’de gerek dış borsalarda aşağı yönlü risklerin şansının görece arttığı düşüncesindeyim. Haftaya buluşmak dileği ile.