BİST-100’ün psikolojik direnç konumundaki 100.000 seviyesine doğru olan rekor yürüyüşü devam ederken, son günlerde endeksin yönü üzerinde bazı hisselere yönelik haberlerin oldukça etkili olduğunu gördük. Nedir bu haberler derseniz; 24 Mayıs 2017 sabahı bir yabancı kurumun AKBNK hissesi için yaptığı yukarı yönlü hedef fiyat güncellemesi, aynı gün piyasaların kapanışına doğru Turkcell’in temettü ödemesi hakkında ortakların yönetim kurulu teklifinden daha yüksek bir miktar üzerinde anlaştığına yönelik haber ve yine aynı günün akşamında piyasalar kapandıktan sonra Sabancı Holding ve Koç Holding aile üyelerinin holding hisselerinde satış yapacağına yönelik haberler olduğu söylenebilir.

Haberleri içerikleri itibariyle; 3 konu başlığı altında toparlayabiliriz: “Bir kurumun bir hisse için hedef fiyatını revize etmesi, şirket ortaklarının hisselerde satış yapacağını açıklaması ve daha yüksek temettü verilecek olması”.

Şimdi, bu haberlerin hisse fiyatlarını nasıl etkilediğini ve bir veya birkaç hissenin 100 adet farklı hisseden oluşan BİST-100 endeksi üzerinde ne kadar etkili olabileceğini ele alalım.

HEDEF FİYAT GÜNCELLEMESİ

İlk haber, bir kurum tarafından hisse hedef fiyatının yukarı yönlü revize edilmesiydi. Bir hissenin ederinin, son yapılan hesaplamadan/tahminden daha yüksek bir seviyede olduğunun açıklanmasının hisse fiyatlarını olumlu etkileyeceğini tahmin etmek zor değil. Aracı kurumlar çeşitli yöntemlerle yaptıkları değerleme çalışmaları ile (genellikle İndirgenmiş Nakit Akımları ve Piyasa Çarpanları yöntemleri) hisseler için bir hedef fiyat belirlemekte (genellikle 12 aylık hedef fiyat); bu değerlemeyi yaparken kullandıkları varsayımları ve buldukları sonuçları yatırımcıları ile rapor olarak paylaşmakta. Bir hisseye yönelik birden fazla aracı kurum tarafından yapılan tahminlerin ortalaması ise piyasanın o hisseye biçtiği değeri işaret etmekte, biraz daha teknik bir ifade ile piyasanın o hisse için konsensüs beklentisini yansıtmakta. Ortalama beklentiyi oluşturan kurumların sayısının fazlalığı ve güncelliği konsensüs tahminin ne kadar güçlü olduğunu göstermektedir. Ayrıca, hedef fiyat tahminini yayınlayan kurumun yatırımcı sayısının fazlalığı ve uluslararası etkinliği de yapılan tahmine piyasadaki fiyatın vereceği tepkiyi önemli ölçüde etkileyen unsurlardan biri olarak değerlendirilebilir. BİST-100 endeksindeki yabancı takas oranının % 64 – 65 civarında olduğu göz önüne alındığında (basit ifadeyle BİST-100’de işlem gören hisselerinin % 64-65’i yabancıların sahipliğinde) uluslararası kurumlar tarafından yapılan hedef güncellemelerinin piyasa fiyatlaması üzerinde genel olarak daha etkili olduğu da görülmektedir. Ayrıca, yapılan fiyat güncellemesinin konsensüs beklentiye olan yakınlığı-uzaklığı da piyasadaki etki açısından önemli bir etkendir. Piyasadaki fiyatlamaların genel olarak konsensüs beklentileri içeriyor olmasından dolayı, yeni tahminin konsensüsten saptığı ölçüde ve yönde bir etkiye yol açması beklenebilir. Bu etkinin ne ölçüde yansıyacağı ise tahmini yapan kurumun/analistin piyasadaki saygınlığı ve tahmini yansıtan varsayımların/hesaplamaların piyasaları ikna edebilmesiyle orantılıdır.

Yazının girişinde değindiğimiz 24 Mayıs tarihinde AKBNK hissesi ile ilgili yapılan güncelleme bu durumun örneklerinden biridir: “Morgan Stanley, Akbank için tavsiyesini “Equal-Weight’ten (Eş Ağırlık) Over Weight’e (Ağırlığı Artır), fiyat hedefini 9.40 TL’den 12 TL’ye yükseltti” bilgisi 24 Mayıs günü 07:24 itibariyle Matriks terminalindeki haber bölümünde yer aldı. Tahminin yabancı ve uluslararası tanınırlığı olan bir kurumdan yapılmış olması ve yaklaşık % 28 oranında yukarı revize edilmiş olması (AKBNK 23 Mayıs kapanış fiyatı 9.51 TL idi) piyasadaki fiyatlamalar üzerinde de önemli olumlu bir etkiye yol açtı. Tam burada yanlış bir beklenti oluşturmamak adına önemle belirtmek gerekir ki, bir kurumun tahmininin gerçekleşmesi gibi bir şart bulunmamaktadır. Hisse fiyatları çok uzun süre bu tahmin seviyesine ulaşmayabilir/gerileyebilir veya çok daha kısa zamanda tahmin seviyesinin üzerine de yükselebilir. Herhangi bir kurumun herhangi bir tahminini baz alarak yatırım kararı verilmeden önce mutlaka bu tahmini oluşturan varsayımlar ve gerekçeler incelenmelidir. Bilinçli bir şekilde ve yapılan varsayımlara/hesaplamalara ikna olduktan sonra yatırım kararı vermek her zaman için en sağlıklı yol olacaktır.

24 Mayıs günü AKBNK hissesi güne 9.55 TL’den başlayıp gün boyunca en düşük 9.55, en yüksek 9.87 TL seviyesini gördükten sonra günü 9.68 TL’den tamamladı. Hisse fiyatında ve işlem miktarında gözlenen artış aşağıdaki grafik üzerinde verilmiştir.

BİST-100 endeksi 24 Mayıs 2017 gününü 596 puan ve % 0.61 oranında yükselişle 98.313 puandan tamamlarken; AKBNK hissesi endeksteki yükselişe günlük bazda tek başına yaklaşık 166 puanlık katkı sağladı. Diğer haber etkilerini de ele aldıktan sonra hisse – endeks puan katkısı konusuna tekrar değineceğiz.

ORTAKLARIN HİSSE SATIŞI

Normal şartlarda bir şirketin ortaklarının sahip oldukları hisseleri satacak olması yatırımcı algısı açısından genellikle negatif yorumlanmaktadır. Ancak, bunun çeşitli istisnaları olabildiğinden direk bu önyargıyla yaklaşmak doğru olmayacaktır. Zira, ortakların satış yapacağı fiyat ve bu satıştan elde edilecek gelirin nasıl kullanılacağı gibi kriterler de bu kararın piyasa fiyatları etkisi açısından son derece önemli belirleyicilerdir. Yapılacak satıştaki anlaşılan fiyat, dolaylı yoldan şirket sahiplerinin ve hisseyi alacakların ellerindeki hisselere, diğer bir ifadeyle şirketlerinin bir adet hissesine biçtikleri değeri yansıtacaktır (farklı koşullarda – çeşitli anlaşma, opsiyon, hak vs. nedeniyle - istisnalar olabilir ancak genel kabul olarak bu şekilde düşünebiliriz). Dolayısıyla, bu tarz bir satış haberi geldikten sonra piyasadaki hisse fiyatlarının genel olarak anlaşılan satış fiyatına yakınsaması beklenmektedir. Bu satışlardan elde edilecek gelir, kimi zaman yatırım, borç ödeme vs. gibi şirket yararına kullanılabileceği gibi satışı yapan ortak tamamen kendi menfaati içinde kullanılabilir. Bu durumda piyasa fiyatlarının yönü açısından etkili olmaktadır.

Ön bilgiden sonra, bu başlıkla ilgili örnek olan gelişmeye gelelim.

24 Mayıs akşamı piyasalar kapandıktan sonra Koç ve Sabancı Holding’te aile üyelerinin hisse satışı yapabileceğine yönelik basında ve/veya Kamu Aydınlatma Platformu’nda (KAP) haberler yer aldı. Aşağıda bu haberlerin özetleri örnek olarak incelenebilir:

“Koç Holding (KCHOL): Mustafa Rahmi Koç sahibi oldukları toplam 107 milyon TL nominal değerli Koç Holding payları için hızlandırılmış talep toplama işleminin tamamlandığını ve bedeli nakden ve peşinen ödenmek üzere 1 TL nominal değerli pay için satış fiyatının 15,87 TL olarak belirlendiğini açıklamıştır. Söz konusu hisselerin devir işlemi tamamlandığında ayrıca açıklama yapılacaktır.

Sabancı Holding (SAHOL): Bloomberght.com internet sitesinde yayınlanan habere göre; Sabancı ailesi, yaklaşık 100 milyon dolar değerinde Sabancı Holding hisse satışında bulundu. Ünlü&Co.'nun açıklamasına göre, Sabancı ailesinin bazı üyeleri, hisseleri Çarşamba günkü kapanış fiyatı olan 11.1 TL'ye yaklaşık yüzde 4 indirim uygulayarak sattı. Ünlü&Co.'dan gelen açıklamaya göre, Sabancı hisseleri, 21 uluslararası kurumsal yatırımcıya satıldı.”

Aşağıdaki grafiklerden haberlerin KCHOL ve SAHOL hisse fiyatları ve işlem miktarları üzerinde bıraktığı etki gözlenebilir.

25 Mayıs günü piyasalar açılmadan önce yayınladığımız günlük bültende; küresel piyasalardaki olumlu hava ile kur tarafındaki sınırlı düşüşün oluşturduğu görünüme işaret ederek BİST-100 endeksinin güne normal şartlarda alıcılı bir açılış yapmasının beklenebileceğini belirtmiş ve Koç ve Sabancı Holding’teki hisse satışlarına ilişkin haberlerin endeks üzerinde bir miktar aşağı yönlü baskı oluşturabileceğini not etmiştik. BİST-100 endeksi güne yaklaşık 113 puan düşüş ve %0.11 geri çekilmeyle başladı. Bugünkü açılışta KCHOL hisselerinin 72 kuruş ve % 4.2; SAHOL hisselerinin ise 25 kuruş ve % 2.3 oranında düşüşle güne başladığını gördük. 10:55 itibariyle BİST-100 endeksi yaklaşık % 0.46 oranında kayıpla 97860 işlem görürken; aynı saat itibariyle günlük bazda endeksteki 51 hissenin yükseliş, 38 hissenin düşüş ve 11 hissenin de gösterdiği görülmekte. BİST-100 endeksindeki hisselerin büyük çoğunluğunun artıda olmasına karşın, BİST-100’deki düşüşün çok büyük oranda endeks üzerinde önemli ağırlığa sahip olan KCHOL kaynaklı yaklaşık 264 puan, SAHOL kaynaklı yaklaşık 100 puanlık negatif etkiden kaynaklandığını söyleyebiliriz. BİST-100 endeksinde yer alan 100 hissenin yarısından fazlası yükselirken sadece 2 hissede gözlenen düşüşün tüm endeksin yönü üzerinde ne kadar önemli bir etkiye sahip olduğun dikkatinizi çekmek isterim. Son bölümde bu konuya da tekrar değineceğiz.

BEKLENENDEN DAHA YÜKSEK TEMETTÜ

Kitabi tanımlamayla, temettü, bir diğer adıyla kâr payı bir şirketin yıllık faaliyeti süresince elde ettiği net dönem kârı üzerinden (yasal karşılıklar çıkarıldıktan sonraki dağıtılabilir kâr), şirket ortaklarının pay alma hakkıdır. Bu tanımı biraz açalım:

Bir şirket kurmanın ya da şirkete ortak olmanın en önemli gerekçelerinden biri, kâr elde etmektir. Hiç kimse zarar etmek niyetiyle parasını riske atmak istemeyecektir. Temelde kâr etme amacıyla kurulan her şirketin ödenmiş bir sermayesi vardır. Kabaca, sermayenin tamamı bir kişiye aitse şahıs şirketi, birden fazla kişiye aitse ortaklık olarak tanımlanabilir. Bu minvalde, bir şirketin hisse senedini almak, o şirketin sermayesinden paya sahip olmak yani şirketin ortağı olmak anlamına gelir. Şirketlerin elde ettiği kâr şirket sahibine/ortaklara ait olduğundan; ortakların bu kârdan, şirket sermayesindeki payları oranında yararlanma hakkı vardır. İşte, bir ortağın bu şekilde şirketin toplam kârından payına düşen kısmına temettü adı veriliyor.

Şirketlerin yılsonu finansal tablolarının yayınlanmasıyla, şirketin dağıtabilecek kârının olup olmadığı görülür. Yılın kârla kapanması durumunda, finansal sonuçların yayınlanmasından bir süre sonra şirket yönetim kurulu tarafından dağıtılabilir kârın ne şekilde değerlendirileceğine yönelik bir teklif yapılır (Açıklama Kamu Aydınlatma Platformu’nda yayınlanır). Yılın kâr yerine zararla kapanması durumunda, genellikle, ilgili döneme ait bir kâr dağıtımı söz konusu olmamaktadır. Yönetim Kurulu’nun kâr payına ilişkin teklifi, yapılacak Genel Kurul’da görüşülerek karara bağlanır. Kâr payı dağıtımı nakden ya da hisse olarak karar verilen tarihte peşin ya da taksitli olarak ödenir.

Temettü konusunda sıklıkla görülen yanlış algılamalardan biri de nakit temettü ödemesinin sanki toplam portföyümüzün büyüklüğü artıran bir bonus gibi değerlendirilmesidir. Ödenen brüt temettü tutarı ölçüsünde hisse fiyatları aşağı yönlü güncellendiğinden (ki bu nedenle yüksek miktarlı temettü ödemelerinin olduğu günler herhangi bir negatif gelişme olmasa da yapılan fiyat ayarlaması endeks üzerinde düşürücü etkide bulunmaktadır) kısa vadede toplam portföy büyüklüğünde herhangi bir değişiklik meydana gelmemektedir. Hatta dağıtılan temettünün hisse senedi fiyatından çıkarılması ve çıkarılan tutarın içinde %15 kar payı stopajının da bulunması nedeniyle, kısa vadeli yatırımcı açısından spekülatif getiriler dışında bir getirinin olmayacağını söyleyebiliriz. Ancak, uzun vadeli yatırım açısından temettü çok büyük bir önem arz etmektedir. Zira, yüksek ve istikrarlı temettü verimliliğine sahip bir hissede uzun vadede, yapılan ayarlamalar sayesinde maliyet giderek düşeceği gibi alınan temettüler nakit olarak kullanılabilir ve/veya yeni hisse alımı için kullanılarak ortaklık oranı artırılabilir. Bu sayede hem elimizdeki hisse miktarı hem de kârdan aldığımız pay artacaktır.

İstikrarlı ve yüksek verimlilikle temettü ödeyen bir şirketin hisselerinin de normal koşullar altında ağırlıklı olarak yukarı yönlü bir seyir izlemesi bekleneceğinden; temettü gelirinin yanı sıra, hisse fiyatında görülecek fiyat artışından da kazanım elde edileceğini unutmamak gerekir. Sonuç olarak, uzun vadeli yatırım açısından temettünün son derece önemli bir konu olmakla birlikte tek başına yeterli bir kriter olmadığının da altını çizmek gerekir. Bundan dolayı, uzun vadeli yatırım açısından “Ben bu şirkete ortak olur muyum?” ya da “Neden bu şirkete ortak olayım?” gibi temel ve basit sorulara yanıt arayarak seçici olunmasının gerektiğini de ifade edelim. Ayrıca, Bazı şirketler elde ettikleri kârın belirli bir bölümünü temettü olarak dağıtmayı, bazı şirketler ise çeşitli nedenlerle (yapılacak yatırımlar için kaynak yaratmak ya da özsermayeyi güçlendirmek gibi) dağıtmayarak şirket bünyesinde tutmayı da tercih edebilirler. Özellikle hızlı büyüme döneminde olan şirketlerin genellikle kârı dağıtmak yerine şirket içinde tutmayı tercih ettiği bilinmektedir. Bundan dolayı, doğru hisse tercihleriyle, uzun vadede temettü gelirinden bağımsız olarak da önemli kazanımlar elde etmek mümkündür.

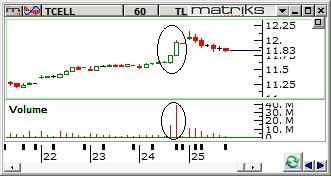

Temettü konusundaki detaylı ön bilgiden sonra gelelim Turkcell’deki beklenenden daha yüksek temettü haberinin etkisine. Şirketin 2016 yılı 12 aylık finansal sonuçlarının açıklanması yani 2016 yılı kârının belli olması sonrasında, Nisan ayında yönetim kurulu, genel kurulda karar bağlanmak üzere brüt olarak yaklaşık toplam 1.8 milyar TL’lik nakit temettü (hisse başına brüt yaklaşık 81.41 kuruş) ödenmesini (3 eşit taksitle) teklif etmişti. 25 Mayıs’taki Genel Kurul’a bir gün kala şirket tarafından KAP’ta yapılan özel durum açıklamasıyla Turkcell Holding hissedarlarının Genel Kurul onayına sunmak üzere 3 milyar TL tutarında temettü ödemesi yapılması için anlaşmaya vardığı haberi geldi. Bu haberin gelmesi ile birlikte hisse fiyatı ve işlem miktarında gözlenen değişim aşağıdaki saatlik hisse grafiği üzerinde gösterilmiştir:

Ödenecek temettü miktarının daha yüksek olmasının yatırımcılar açısından önemli bir cazibe oluşturduğunu söylemek mümkün. Ayrıca, Turkcell özelinde yönetim-ortaklık konusunda zaman zaman yaşanan pürüzler göz önüne alındığında da yine varılan anlaşma (her ne kadar bazı belirsizlikler sürüyor olsa da) olumlu bir nokta olarak değerlendirilebilir. Haberin gelmesiyle TCELL’de gözlenen yükselişin endekse katkısı 24 Mayıs günü yaklaşık 195 puan oldu.

HİSSE – ENDEKS PUAN İLİŞKİSİ

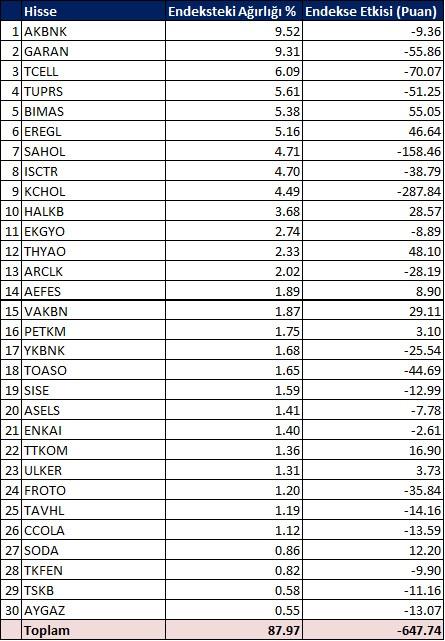

BİST-100 endeksi, endeks kapsamında yer alan 100 şirketin halka açık piyasa değerini yansıtmaktadır. Bundan dolayı da, kabaca, her bir şirketin endeks değeri üzerinde kendi halka açık piyasa değeri üzerinden bir ağırlığa sahip olduğu söylenebilir. Yani, her bir hissedeki düşüş ya da yükseliş endeks üzerinde puan olarak aynı etkiye yol açmamaktadır. 25 Mayıs 2017 kapanışı itibariyle, BİST-100 endeksi içinde en yüksek ağırlığa sahip olan ilk 30 hissenin endeks üzerindeki ağırlıkları ve endekse puan etkileri aşağıdaki tabloda verilmiştir:

Tablodan da görüleceği üzere yukarıdaki 30 hissenin BİST-100 endeksi içindeki toplam ağırlığı yaklaşık % 88 seviyesindedir. Ayrıca, BİST-100’de yer alan 8 banka hissesinin endeksin tümü üzerindeki ağırlığının da yaklaşık % 32 civarında olduğunu da not edelim.

Yukarıdaki bölümlerde değindiğimiz gibi BİST-100’de yer alan hisselerin yaklaşık yarısı yükseliş göstermesine karşın endeksin günü toplam 600 puanlık düşüşle kapattı. Tabloya bakıldığında bu düşüşün çok büyük ölçüde KCHOL ve SAHOL’deki etkiden kaynaklandığı, yani diğer bir ifadeyle başlıkta değindiğimiz gibi 25 Mayıs günü sadece 2 hissenin neredeyse BİST-100’deki geri kalan hisselerin tamamından daha büyük bir etkiye sahip olduğu görülmektedir.

BİST-100’ÜN REKOR YÜRÜYÜŞÜ TAMAM MI DEVAM MI?

Bu haftaki yazıda hisse – endeks puan ilişkisi ile birlikte hisse fiyatlarındaki haber etkilerini ele aldık. Bunun ardından son olarak piyasalardaki son duruma ilişkin görüşlerimizle yazımızı noktalayalım.

BİST-100’ün psikolojik direnç konumundaki 100.000 seviyesine doğru rekor yürüyüşü devam ederken, bu sabah açılıştan itibaren endeksin ağırlıklı olarak Koç ve Sabancı Holding’teki hisse satışlarına ilişkin haberler kaynaklı aşağı yönlü baskı bu yürüyüşe kısa süreli mola verilmesine neden oldu. Endeks tarihi zirve seviyelerdeyken KCHOL ve SAHOL hisselerinde aile üyeleri tarafından iskontolu fiyatlarla satış yapılacağı haberi normal şartlarda endeksteki mevcut seviyelerin doyuma ulaşmakta olduğunun bir göstergesi olarak değerlendirilebilir. Ancak; BİST-100 endeksinin hâlen benzer ülke borsalarına göre iskontolu olması, son dönemdeki yükselişlerin güçlü hacimlerle gerçekleşmesi ve teknik indikatörler yukarı yönlü iştahın hâlen devam ettiğini göstermekte. Haftalık ekonomik takvimin kritik başlıklarından olan FOMC tutanakları ve OPEC kararının (gayri resmi açıklamalara göre) piyasalardaki genel havayı bozmayacak şekilde atlatılması sonrasında, endeksteki fiyatlamalar açısından Cumhurbaşkanı Erdoğan’ın, NATO Zirvesi kapsamında AB Liderleri ile yapacağı görüşmelerden gelecek mesajların ve cuma günü ABD’den gelecek büyüme ile dayanıklı mal siparişleri verileri takip edilecek. Özellikle, son dönemlerde ilişkilerin gerildiği, en büyük dış ticaret ortağımız, Avrupa Bölgesi ile ilgili yapılmakta olan görüşmelerden gelecek mesajlar son derece kritik. İlerleyen günlerde ilişkilerde normalleşmeyi işaret edecek mesajlar endeksin rekor yürüyüşüne devam etmesini ve kısa sürede rekorların tazelenerek 100.000 psikolojik direncinin test edilmesini sağlayabilir. Aksi senaryoda ise ilk aşamada 96.000 - 96.600 desteğine kadar devam edebilecek bir düzeltme hareketi ve/veya sıkışık-kararsız seyrin ağırlık kazanması beklenebilir.